상속세 계산 세율 및 공제금액에 대해 알아보겠습니다. 상속세는 국세에 속하는 세금으로 부가 무상으로 이전된다는 점에서 증여세와 비슷한 종류에 속합니다. 상속세는 가족 중 누군가의 사망으로 인해 남은 자산이 남은 가족에게 이전된다는 것이고, 증여세는 수여자가 대가를 지불하지 않고 받은 자산에 대한 세금입니다.

이러므로 두 세금 모두 과세를 통한 부의 재분배를 이루어 빈부격차를 완화한다는 것을 목표로 하고 있습니다.

목차

상속세 세율

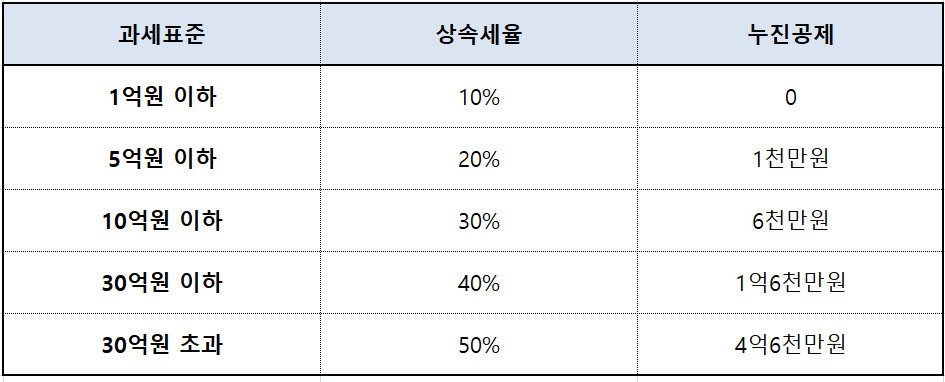

먼저 상속세 세율은 아래와 같이 정리할 수 있으며, 상속세 과세표준 금액에 세율을 곱한 후 누진공제액을 감하는 방식입니다.

즉 과세표준 1억원 이하의 금액에 대해서는 10%, 5억원 20%, 10억원 이하 30%, 그리고 30억원을 초과하는 금액에 각각의 누진공제액을 감하는 방식으로 계산하시면 됩니다.

하지만 문제는 상속세 계산이 이렇게 간단하지만은 않다는 사실입니다. 실제로 상속세 계산을 위해 어떤 과정을 거쳐야 하는지 알아보겠습니다.

상속세 계산 방법

1) 상속재산 파악하기

먼저 상속재산은 상속자가 가지고 있는 국내외의 모든 재산을 의미합니다. 여기에는 부동산과 금융자산 뿐 아니라 보험금, 신탁재산과 퇴직금 등도 포함됩니다.

2) 비과세 항목 제외하기

위의 자산의 시가에서 비과세 항목과 공과금, 장례비용 및 채무 등의 항목을 제합니다.

3) 사전증여 재산 합산하기

피상속인이 상속개시일 10년 (5년) 이내에 증여한 재산가액을 더합니다.

4) 상속공제금액 제하기

배우자 공재 및 금융재산 상속공제 등 다양한 종류의 공제대상 금액을 제합니다. 그리고 감정평가수수료까지 제한 나머지 금액에 대해서 위의 상속세 세율을 곱한 후 누진공제액을 감한 금액이 바로 상속세가 됩니다.

상속세 공제금액 및 한도

상속재산을 받았다고 해서 받은 재산 전체 금액에 대해 상속세율이 적용되는 것은 아닙니다. 일부 금액에 대해서는 상속세를 면제 받을 수 있습니다.

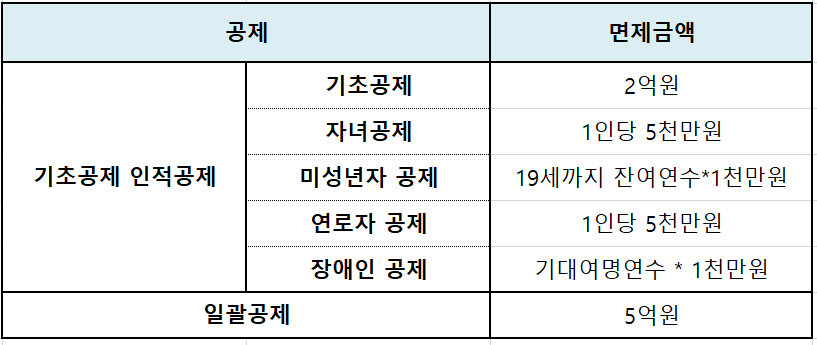

아래와 같이 상속세 공제의 경우 기초공제 인적공제 및 일괄공제 항목으로 나눌 수 있습니다. 두 개의 경우를 비교해 보신 후 공제금액이 더 큰 쪽을 선택하시면 됩니다.

배우자 공제의 경우 최대 30억 원까지 공제가 가능하며, 금융자산 역시 2천만원 이하의 경우 상속세 면제, 1억원 이하인 경우 2천만원 공제가 가능합니다.

- 금융자산 2천만 원 이하: 전액 공제

- 2천만 원 ~ 1억원: 2천만 원 공제

- 1억원~10억원: 20% 공제

- 10억원 이상: 2억원 공제

동거주택 역시 피상속인과 10년 이상 동거한 경우 최대 5억원까지 공제가 가능합니다. 상속된 재산을 정확히 모르시는 경우 안심상속 원스톱 서비스를 이용해 보시는 것도 좋은 방법이 될 수 있습니다.

함께 읽으시면 좋은 글

증여세 계산 세율 및 면제한도 알아보기

국세 미환급금 조회 및 신청방법

무료 영화 다시보기 다운로드 사이트 TOP 10